چرا تامین مالی نهضت ملی مسکن دشوار شد؟

مصوبه مجلس بانکها را مکلف میکرد در سال اول ۳۶۰ همت و در سال دوم با احتساب نرخ تورم، رقمی بیش از ۳۶۰ همت را به تسهیلات مسکن اختصاص دهند.

به گزارش اقتصاد ایران، ۲۴ شهریور ۱۴۰۰ سیدابراهیم رئیسی قانون مصوب مجلس با عنوان «قانون جهش تولید مسکن» را ابلاغ کرد. براساس ماده ۴ این قانون، بانکها و موسسات اعتباری غیربانکی مکلف شدند حداقل ۲۰ درصد از تسهیلات سالانه را به بخش مسکن اختصاص دهند.

مصوبه مجلس بانکها را مکلف میکرد در سال اول ۳۶۰ همت و در سال دوم با احتساب نرخ تورم، رقمی بیش از ۳۶۰ همت را به تسهیلات مسکن اختصاص دهند.

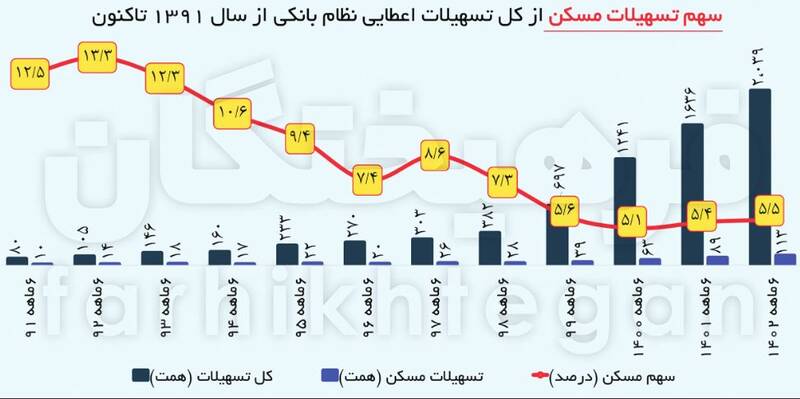

آمارهای بانک مرکزی نشان میدهد با وجودی که قانون جهش تولید مسکن، سهم ۲۰ درصدی را برای تسهیلات بخش مسکن تعیین کرده اما سهم همه بخشهای مسکن و ساختمان از تسهیلات بانکی تا انتهای شهریورماه امسال به ۵.۵ درصد رسیده است.

این موضوع حالا به چالش بین دولت و بانکهای خصوصی تبدیل شده است.

از یکسو سازمان مالیاتی با استناد به تبصره ۵ ماده چهار قانون جهش تولید مسکن که میگوید، در صورت عدم رعایت موضوع این ماده، جریمه مالیاتی برابر ۲۰ درصد تعهد انجامنشده را از بانکها و موسسات اعتباری مستنکف، اخذ و به خزانهداری کل کشور واریز کند، ۲۶ همت جریمه از بانکها مطالبه کرده است. در سویی دیگر مدیران بانکهای خصوصی میگویند آنها مقصر نبوده و دلیل عدم پرداخت تسهیلات نهضت ملی مسکن، تعلل وزارت راه و شهرسازی در عدم ایجاد یک سامانه بوده است.

به گزارش فرهیختگان، این موارد درحالی است که حسین درودیان، اقتصاددان میگوید موضوع فقط سامانه نیست. زیرا اولا دولت محدودیتهایی برای پرداخت تسهیلات ایجاد کرده، ثانیا دست بانکها به دلیل کنترل ترازنامه، حجم بالای تسهیلات غیرجاری و سهم بالای داراییهای منجمد، بسته است.

۸۳ درصد از تسهیلات تکلیفی مسکن پرداخت نشده

براساس ماده ۴ قانون جهش تولید مسکن بانکها و موسسات اعتباری غیربانکی مکلفند حداقل ۲۰ درصد از تسهیلات پرداختی نظام بانکی در هرسال را با نرخ سود مصوب شورای پول و اعتبار به بخش مسکن اختصاص دهند، بهصورتیکه در سال اول اجرای قانون از حداقل ۳۶۰ هزارمیلیارد تومان برای واحدهای موضوع این قانون کمتر نباشد و برای سالهای آینده نیز حداقل منابع تسهیلاتی مذکور با افزایش درصد صدرالذکر مطابق با نرخ تورم سالانه افزایش یابد.

مجموع دوران مشارکت و فروش اقساطی در این تسهیلات، ۲۰ ساله تعیین شده است، همچنین مبتنیبر تبصره ۵ سازمان امور مالیاتی کشور موظف است درصورت عدم رعایت موضوع این ماده، در قالب بودجه سنواتی، مالیاتی برابر ۲۰ درصد تعهد انجامنشده را از بانکها و موسسات اعتباری مستنکف، اخذ و به خزانهداری کل کشور واریز کند. اما آنطور که در نمودار قابلمشاهده است، در ششماهه نخست سال ۱۴۰۰ که هنوز قانون جهش تولید مسکن ابلاغ نشده بود، سهم بخش مسکن از تسهیلات نظام بانکی ۵.۱ درصد بوده که این میزان در ششماهه نخست سال ۱۴۰۱ به ۵.۴ درصد و در نیمه نخست امسال نیز به ۵.۵ درصد رسیده است.

البته پرواضح است که تنها بخش کوچکی از این تسهیلات عاید نهضت ملی مسکن شده است؛ چراکه این تسهیلات در آمارهای بانک مرکزی شامل هرگونه ساختوساز اعم از مسکن و ساختمان را شامل میشود. ردپای این ادعا که همه آن تسهیلات عاید نهضت ملی مسکن نشده در آمار دیگری که بانک مرکزی با عنوان «عملکرد جزء (۱۰) بند (الف) تبصره (۱۸) قانون بودجه سال ۱۴۰۰ و ماده (۴) قانون جهش تولید مسکن» منتشر میکند، قابلمشاهده است.

این آمار نشان میدهد مجموع تسهیلات اعطایی به نهضت ملی مسکن (اعم از تسهیلات شهری روستایی و خودمالکی)، ودیعه مسکن و حوادث غیرمترقبه از مهرماه ۱۴۰۰ تا انتهای مهرماه ۱۴۰۲ حدود ۱۲۵ هزار میلیارد تومان بوده است.

بهعبارتی، درحالی نمایندگان مجلس برای دوسال اجرای قانون جهش تولید مسکن سهم این پروژه عظیم را ۷۲۰ هزار میلیارد تومان (سالانه ۳۶۰ همت) تعیین کرده بودند که طی این مدت تنها ۱۷.۴ درصد از آن پرداخت شده است. بهعبارتی، عملا نزدیک به ۸۳ درصد از تسهیلات تکلیفی مجلس به بانکها برای پرداخت به بخش مسکن محقق نشده است.

پرویزیان: مخالفتی با قانون نداریم

کوروش پرویزیان، مدیرعامل بانک پارسیان و رئیس شورای عالی کانون بانکها و موسسات اعتباری خصوصی کشور اظهار داشت: «بنا بود در سامانهای که توسط وزارت راه و شهرسازی راهاندازی میشود، متقاضیان وام به بانکها معرفی شوند و بانکها نیز طبق مستندات وام ارائه دهند. این سامانه در سال ۱۴۰۰ و ۱۴۰۱ راهاندازی نشد و درنتیجه متقاضی به بانکها اعلام نشد. در اینباره ممانعتی از سوی بانکها وجود نداشت، فقط افراد متقاضی یا معرفی نشدند یا در صورت معرفی بعضا واجد شرایط نبودند.»

کوروش پرویزیان

وی درباره جرایم بانکها برای عدم پرداخت وام نهضت ملی مسکن تصریح کرد: «برگه تشخیص وضع جرایم دستوری است.

بانکها نسبت به این جرایم اعتراض کردند و منتظر نتیجه رسیدگی قانونی هستیم. بانکهای مستنکف باید بنا بر قانون مشمول جریمه شوند اما نه در حد جریمههایی که اعلام شده است.

این جریمه براساس تغییرات مانده سال قبل بانک نسبت به سال بعد براساس تسهیلات پرداختی ۲۰ درصد محاسبه میشود، نه سهمیهای که بانک مرکزی تعیین کرده است. صندوقی توسط دولت تاسیس شد و بههرحال باید از طریقی تامین شود.

آن صندوق به دنبال این است که با منابع حاصل از سپردههای مردم تامین شود اما در عالم واقع چنین چیزی ممکن نیست. اساس تسهیلات نهضت ملی مسکن، گرچه تسهیلات بلندمدت و تکلیفی است اما بانکها به قانون مقید هستند.»

بیگدلی: وزارت راه و شهرسازی سامانه را راهاندازی نکرده

بیگدلی

بیگدلی، عضو هیاتمدیره بانک گردشگری مطرح کرد: «موضوع ارائه تسهیلات بانکها برای نهضت ملی مسکن دو بخش دارد؛ یک بخش سازوکار وزارت راه و شهرسازی است که هنوز عملیاتی نشده است و تاخیر در راهاندازی به عدم ارائه تسهیلات منجر شده است.

نقدینگی بانکهای خصوصی در شرایط خوبی نیست و اکنون نیز اضافه برداشت دارند. بانک اگر منابع مالی داشته باشد در این طرح ملی شرکت و به اکثریت مردم خدمت میکند تا اکثریت از منافع آن بهرهمند شوند.

اگر فرضا بنا باشد بانکی دو هزار میلیارد تومان تسهیلات ارائه دهد، حداقل میتواند ۵۰ درصد تسهیلات را به این بخش تخصیص بدهد و اینگونه نیست که هیچ تسهیلاتی ارائه نشود.

در موضوع نهضت ملی مسکن حرف از منافع ملی و منافع عموم است و بانکها تمایل دارند به این حوزه ورود کنند.»

وی افزود: «قانون تعیینکرده ۲۰ درصد سهم تسهیلات صرف مسکن شود اما در شرایط فعلی با این وضعیت نقدینگی بانکها، تحقق این امر سخت میشود. اگر زیرساختها فراهم شود با انعقاد تفاهمنامه میتوان بخشی از این تسهیلات را همین امسال به متقاضیان پرداخت کرد. تسهیلات تکلیفی تنها به مسکن مربوط نمیشود. وام ازدواج، فرزندآوری و… تکالیف سنگینی بر دوش بانکها است و عدم پرداخت آن نیز جریمه سختی به دنبال دارد. در قانون آمده ۲۰ درصد مبلغ بهعنوان مالیات از بانکها دریافت شود و بهعنوان مالیات به شرکت مسکنسازی وزارت راه و شهرسازی واریز شود. این موضوع نهتنها مشکلات را کاهش نمیدهد بلکه به افزایش چالشهای نظام بانکی نیز منجر میشود.»

جمشیدی: هیچ فردی به بانک معرفی نشده است

محمدرضا جمشیدی

محمدرضا جمشیدی، دبیر کانون بانکها و موسسات اعتباری خصوصی کشور در پاسخ به این سوال که دلیل مشارکت پایین بانکهای خصوصی در تامین مالی پروژه نهضت ملی مسکن چه بوده، میگوید: «براساس آنچه در قانون آمده، بانکها باید براساس سهمیهای که بانک مرکزی تعیین میکند یعنی ۲۰ درصد مجموع تسهیلات سالانه را به بخش مسکن پرداخت کنند. اینکه چه بانکی چه میزانی تسهیلات ارائه بدهد توسط بانک مرکزی تعیین میشود. از سوی دیگر نیز کسانی که متقاضی استفاده از این تسهیلات هستند باید در سامانهای که وزارت راه و شهرسازی راهاندازی میکند درخواست خود را ثبت کنند. وزارت راه و شهرسازی درخواستها را صحتسنجی میکند تا ببیند این آقا یا خانم ملک و خانهای ندارد تا تسهیلات را به آن فرد اختصاص دهد.

اگر درخواست مورد تایید بود به بانکهایی که سهمیه ارائه تسهیلات دارند ارائه میشود تا مراحل پرداخت آن انجام شود. این موضوع در دستورالعمل بانک مرکزی عنوان شده و وزارت راه و شهرسازی نیز آن را پذیرفته است.

این قانون در سال ۱۴۰۰ تصویب و بنا شد هر سال -از شهریور سال ۱۴۰۰ تا شهریور سال ۱۴۰۱- و به همین ترتیب سال دوم و سوم به سهمیهها اضافه شود. بر این اساس وزارت راه و شهرسازی باید نفرات حائز شرایط را به بانک معرفی کند.

پیگیری بانکهای خصوصی از بانک مرکزی نشان میدهد هیچ فردی به بانکها معرفی نشده است.»

وزارت راه و شهرسازی مقصر است

دبیر کانون بانکها و موسسات اعتباری خصوصی کشور در ادامه گفت: «وزارت راه و شهرسازی طی نامهای در بهمنماه ۱۴۰۰ به بانک مرکزی اعلام کرد برای راهاندازی این سامانه با چهار بانک گفتوگو شده و با بانکهای دیگر هم به صورت گروه گروه صحبت خواهد شد.

اما صحبت کردن با راهاندازی سامانه فرق دارد. تا پایان سال ۱۴۰۱ سامانه مورد بحث برقرار نشد.

وقتی سامانهای برای ارائه تسهیلات بانکی وجود ندارد و متقاضی به بانک معرفی نشده است چگونه وام به افراد تخصیص پیدا کند؟ بنابراین وامی ارائه نشده است.» وی در پاسخ به این سوال که چرا بانک مسکن تسهیلات نهضت ملی مسکن را پرداخت کرده، میگوید: «از ابتدا وزارت راه و شهرسازی و بانک مسکن ارتباط خاصی داشتند و در نتیجه معرفی به این بانک صورت گرفت و تسهیلات توسط این بانک ارائه شد.»

برگه جریمهها غیرقانونی است

جمشیدی در ادامه میگوید سازمان امور مالیاتی با مدنظر قرار دادن ماده ۴ قانون جهش مسکن که میگوید اگر بانکها از پرداخت تسهیلات به جهش تولید مسکن خودداری کردند باید جریمه مالیاتی شوند، موضوع جریمه را مطرح کرده و برگه تشخیص مالیاتی را برای بانکها فرستاده است.

برای برخی نیز برگه جریمه صادر شده است. در قانون ذکر شده جریمه مختص بانکهای مستنکف است؛ مستنکف کسی است که استنکاف کرده، یعنی تسهیلات ارائه نداده است.

مثلا وزارت راه و شهرسازی متقاضی را معرفی کرده و بانک تسهیلات ارائه نداده است.

در قانون آمده که سازمان امور مالیاتی موظف است درصورت عدم رعایت موضوع ماده در بودجه سنواتی مالیاتی برابر ۲۰ درصد تعهد انجامنشده جریمه تعیین کند.

بنابراین سازمان امور مالیاتی آن سهمیهای که برای بانکها تعیین شده را اصل قرار داده و ۲۰ درصد را بهعنوان جریمه صادر کرده است.

وی ادامه داد این تشخیص سازمان امور مالیاتی اشتباه است. ما از وزارت راه و شهرسازی درخواست میکنیم اعلام کند چه کسانی به بانکها معرفی شدند که بانکها استنکاف کردند.

بنابراین نباید این جریمه دریافت شود. این موضوع را یکبار در مردادماه با وزیر امور اقتصاد و دارایی مطرح کردیم. وزیر کتبا به ما رونوشت دادند و در این متن ذکر شده که در این مورد اختلاف وجود دارد و زمینه اجراییه صادر نشود اما سازمان امور مالیاتی به این موضوع عمل نکرده است. همکاران ما با ممیزان مالیاتی گفتوگو کردند اما واکنش آنها این بود که سازمان امور مالیاتی براساس قانون عمل کرده و از وزیر تبعیت نمیکند.

سهمیه ارائه تسهیلات دستنخورده است

دبیر کانون بانکها و موسسات اعتباری خصوصی کشور تصریح کرد: «سهمیه ارائه تسهیلات برای نهضت ملی مسکن دستنخورده باقی مانده و بانکها نباید متحمل جریمه شوند.» وی گفت: «اگرچه در بانکهای خصوصی از نظر منابع در ضعف قرار داریم ولی قانون را اجرا میکنیم.

در این کشور زندگی میکنیم پس باید قانون را رعایت کنیم. در نامه کتبی این موارد بیان شده اما به شرطی که تابع قانون عمل شود.»

دبیر کانون بانکها و موسسات اعتباری خصوصی ادامه داد: «مدتی است هجمهای از سوی عدهای خاص با نیت خاص علیه بانکهای خصوصی وارد میشود. اینکه بانکها از نظر منابع در ضعف قرار دارند درست است. بانکها براساس قانون عملیات بانکی بدون ربا به پولی که از سپردهگذاران جمعآوری میکنند مقید هستند و این سرمایه را در بهترین محل سرمایهگذاری میکنند. این اختیار قانونی بانکها با تسهیلات تکلیفی صرف شده؛ برای بانکها تعیین میشود به چه کسی تسهیلات ارائه شود و به چه کسی وام اعطا نشود و درصورت ارائه با چه نرخی انجام شود. بانک به سپردهگذار سود ۲۲.۵ درصدی (سپرده دوساله) پرداخت میکند، این درحالی است که از کسانی که وام دریافت میکنند بازپرداخت را به سود ۱۸ درصد دریافت میکنیم. این موضوع در قانون نیست و دولت هم قرار نیست این مقدار را جبران کند. در گذشته تبصره ۱۵ و تبصره ۳ بود که مبتنیبر آن ۵۰ درصد سود اعطایی این تسهیلات برعهده بانک بود. اما اکنون دولت تعهدی از بابت جبران ضررها ندارد. برای مثال من میتوانم ۸۰ واحد از صد واحد پولی را که بهعنوان سپرده از شما دریافت میکنم تسهیلات بدهم اما به ۱۰۰ واحد پول شما سود میدهم، در اینجا هم ۲۰ درصد کمتر است. اینها مواردی است که از طریق قانون تحمیل میشود و ما ناچار هستیم قانون را رعایت کنیم.»

درودیان: نقدینگی بانکها در اختیار دولت است

حسین درودیان

حسین درودیان، اقتصاددان و نویسنده کتاب معماران پول اظهار داشت: «اساسا نظام بانکی ما ظرفیت آزاد تسهیلاتدهی بسیار کمی دارد. به بیان بهتر، عمده تسهیلات نظام بانکی توسط بازیگرانی اعم از دولت و بانکداران خصوصی دریافت میشود و این بخشها به صورت عمیق و ریشهداری ترازنامه بانکها را به تسخیر خود درآوردهاند. از سوی دیگر نیز بخشی از داراییهای بانکی منجمد یا سوخته است. به این معنا که یا تسهیلاتی وجود ندارد یا برنمیگردد، درنتیجه ظرفیتی برای ارائه تسهیلات باقی نمیماند. اگر نظام بانکی بخواهد با وجود این مسائل تسهیلات قابل توجهی برای هر امری اعم از نهضت ملی مسکن ارائه دهد، باید نرخ رشد نقدینگی افزایش پیدا کند و حجم رشد گسترش ترازنامه بانکها حجم بزرگی باشد. بانک مرکزی و دولت دو سال است که سیاست محکمی برای محدود کردن رشد ترازنامه بانکها اعمال میکنند که با این وجود عملا سقف ارائه تسهیلات نیز محدود است. درنتیجه جایی برای ارائه تسهیلات با ارقام قابل توجه و اهداف تامین مالی، وجود ندارد. برای این مهم یا باید سقف ترازنامه بالا برود یا دولت از طریق اصلاحات، کسری بودجه خود و نیاز به استقراض از شبکه بانکی را کاهش دهد یا در حکم نوعی ملیسازی دسترسی بخش خصوصی در بخش بانکداری غیردولتی به تامین مالی بسته شود. راهحل دیگر نیز این است که داراییهای منجمد قبلی که مربوط به پروندهها و ارقام بزرگ است که فقط ۱۰ درصد آن به شرکت ملی نفت بازمیگردد، تعیینتکلیف شود.»

عدم راهاندازی سامانه مطلقا بهانه است!

حسین درودیان درباره عدم راهاندازی سامانه وزارت راه و شهرسازی برای ارائه تسهیلات نهضت ملی مسکن افزود: «سامانه وزارت راه و شهرسازی بهانه است و مطلقا مشکل عدم ارائه تسهیلات، نبود سامانه نیست.

اکنون تسهیلاتی به افرادی که تاییدیه بانک را دریافت میکنند، پس از قرار گرفتن در نوبت پس از ماهها پرداخت میشود؛ چراکه بانک نمیتواند این حجم تسهیلات را با سقف کنترل ترازنامه پرداخت کند.

از سوی دیگر نیز در شرایط کسری بودجه شدید دولت، دارایی بیکیفیت و منجمد بانکها و تنگنای نقدینگی در ایران قرار داریم. اساس شبکه تامین مالی بانکی این است که ترازنامه بانک در اثر وامدهی به اشخاص منبسط شده و سپس به واسطه بازگشت وام توسط آن شخص منقبض شود.

این امر سبب میشود مجددا زمینه برای ارائه تسهیلات به افراد دیگر هم فراهم شود. در یک نظام بانکی سالم، ترازنامه همیشه در حال منقبض و منبسط شدن موازی است.

اگر ترازنامه شرکتی منبسط شود با وجود داراییهای موهوم و منجمد و تسهیلاتی که توسط دولت و بازیگران بانکی دریافت میشود و هیچوقت برنمیگردد، این ترازنامه هیچگاه از سوی محلی که منبسط شده، منقبض نمیشود.

ارائه تسهیلات بلندمدت نهضت ملی مسکن نیز عاملی است که دوباره انبساط بدون انقباض تازهای را به شرایط موجود اضافه میکند. طبیعی است شبکههای بانکی از حیث معیارهای سودآوری و معیارهای احتیاطی علاقه ندارند تسهیلات ارائه بدهند.»

چرا تامین مالی نهضت ملی مسکن دشوار شد؟

درودیان تکمیل کرد: «اکنون در کشور ما با توجه به قیمت مسکن اگر طرحهای موجه ملی داشته باشیم که از جهت معماری، شهرسازی، مکانیابی و… طراحی شود کمترین نیاز را به توسل به بودجه و تامین مالی بانکی خواهیم داشت. برای مثال اگر یک طرح مسکن مدرن روی میز قرار بگیرد باید بتواند تامین مالی خود را از بازار و متقاضیان مسکن تامین کند. مردم حاضرند برای یک طرح ملی باورپذیر که به لحاظ کیفیت زندگی شهری خوب باشد، هزینه کنند. وابستگی به بودجه و تامین مالی بانکی به دلیل عدم جذابیت طرح مسکن است و میخواهیم با توسل به منابع عمومی و بانکی، این عدم جذابیت را جبران کنیم. حداقل در شرایط فعلی تامین مالی نباید از محل بانکها باشد، مگر برای گروه و اقشار خاصی از جامعه، آن هم با این شرط که مابهالتفاوت یارانه سود بانکی از سوی دولت جبران شود. این روش که تامین مالی کل طرح مسکن بر دوش نظام بانکی و بودجه باشد در شرایط کنونی غیرممکن است.»

جریمه اوضاع تسهیلاتدهی را بدتر میکند

حسین درودیان در پایان گفت: «در رابطه با جریمه سنگین بانکها باید پرونده به پرونده و بانک به بانک دلیل عدم مشارکت در ارائه تسهیلات نهضت ملی مسکن بررسی شود. مجموعا در فضای امروز اقتصاد ما یک تکلیف مالایطاق (بیش از توان بانکها) برداشت میشود، مگر اینکه محدودیت یا قیود تسهیلاتدهی تنزل پیدا کند. در شرایط کنونی تحت فشار قرار دادن بانکها به واسطه جریمه ترازنامه بانک را تحت فشار قرار داده و امکان تسهیلاتدهی را بیش از پیش کاهش میدهد. اکنون کشور باید در بخش مسکن یک پیشران مهم باشد. نمیتوانیم مسکن حمایتی را بهعنوان بخش اعظم و اصلی این پیشران اقتصاد قرار دهیم، نیاز است بخشی از آن حمایتی باشد. ضرورت دارد بخش اعظم طرحهای مسکن به سمت طبقه متوسط جامعه باشد و برای فروش به خانوارهایی طراحی شود که تا حد خوبی قدرت تامین مالی و خرید دارند تا بتوانیم گروه اقتصاد پیشران را از منابع مردمی و بدون توسل به طرح وام نظام بانکی پیش ببریم؛ چراکه با ادامه دادن این شرایط شکست میخوریم.»

منبع: فرهیختگان